¿Te has preguntado alguna vez cómo deciden las empresas el valor de sus existencias de productos? ¿O cómo dos empresas con la misma cantidad de existencias pueden presentar beneficios diferentes? El secreto está en cómo calculan el coste de sus existencias. Puede parecer una tarea sencilla, pero con precios fluctuantes, se convierte en un complejo rompecabezas.

Hoy nos adentraremos en el mundo de la contabilidad de inventarios, centrándonos específicamente en los métodos FIFO, LIFO y WAC. Al final de este artículo, no sólo comprenderás estos conceptos, sino que también descubrirás una estrategia que podría influir significativamente en la salud financiera de tu empresa. Emprendamos juntos este viaje y descubramos las claves para dominar la valoración y el cálculo de costes de inventario.

Aspectos básicos de la contabilidad de existencias

La contabilidad de existencias es crucial para las empresas minoristas, ya que repercute directamente en los estados financieros y los cálculos fiscales. El método que elijas para la valoración del inventario afecta al coste de tus mercancías vendidas (COGS), al beneficio bruto y a los ingresos netos. Por lo tanto, seleccionar el método de cálculo de costes de inventario adecuado es algo más que cumplir las normas; es una decisión empresarial estratégica.

¿Qué son FIFO y LIFO? (PEPS y UEPS)

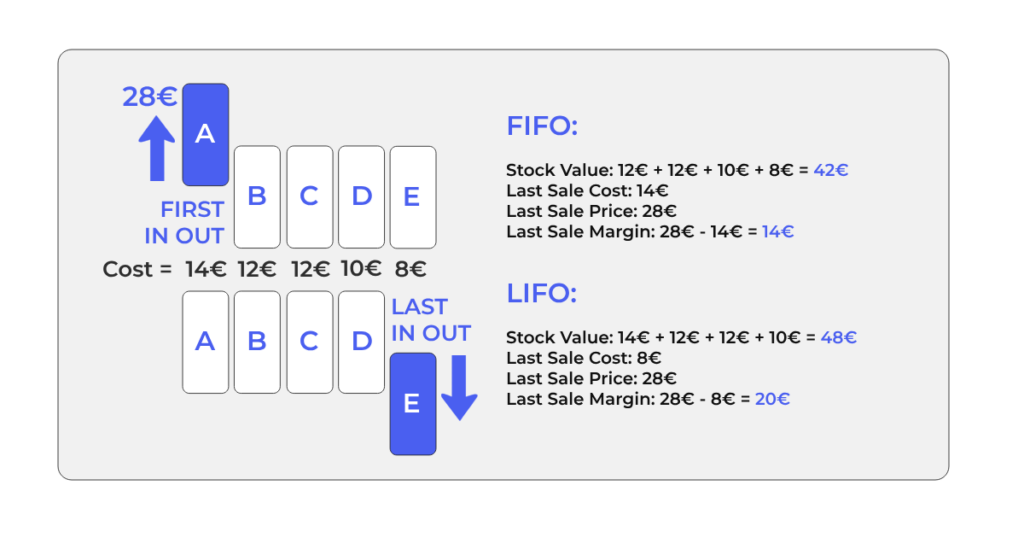

FIFO o PEPS (primero en entrar, primero en salir) y LIFO o UEPS (último en entrar, primero en salir) son dos métodos de valoración de existencias muy utilizados. Cada uno de ellos ofrece un enfoque diferente del cálculo de costes de inventario y puede dar lugar a resultados financieros muy distintos.

Contabilidad FIFO

FIFO es un método en el que los primeros artículos que se añaden al inventario son los primeros que se venden. Este planteamiento supone que las existencias más antiguas se venden primero, lo que resulta práctico para las empresas que trabajan con bienes perecederos o productos que evolucionan con rapidez, como la tecnología o la moda.

Ventajas del FIFO:

- Refleja el flujo real de mercancías para muchas empresas.

- Evita que las existencias se queden obsoletas.

- Suele generar mayores beneficios durante la inflación.

Desventajas del FIFO:

- Mayores beneficios declarados significan mayores impuestos.

- No siempre reflejan los precios actuales del mercado.

Contabilidad LIFO

Por el contrario, el sistema LIFO se basa en el principio de que los últimos artículos que entran en el inventario son los primeros que se venden. Este método puede ser beneficioso en épocas de subida de precios, ya que ajusta los costes corrientes a los ingresos corrientes.

Ventajas del sistema LIFO:

- Puede reducir las obligaciones fiscales en periodos de inflación declarando menores beneficios.

- El COGS refleja los costes de reposición actuales.

Desventajas del sistema LIFO:

- Puede dar lugar a un inventario obsoleto si nunca se venden los artículos más antiguos.

- No está permitido por las Normas Internacionales de Información Financiera (NIIF), lo que limita su uso para las empresas que operan a escala internacional.

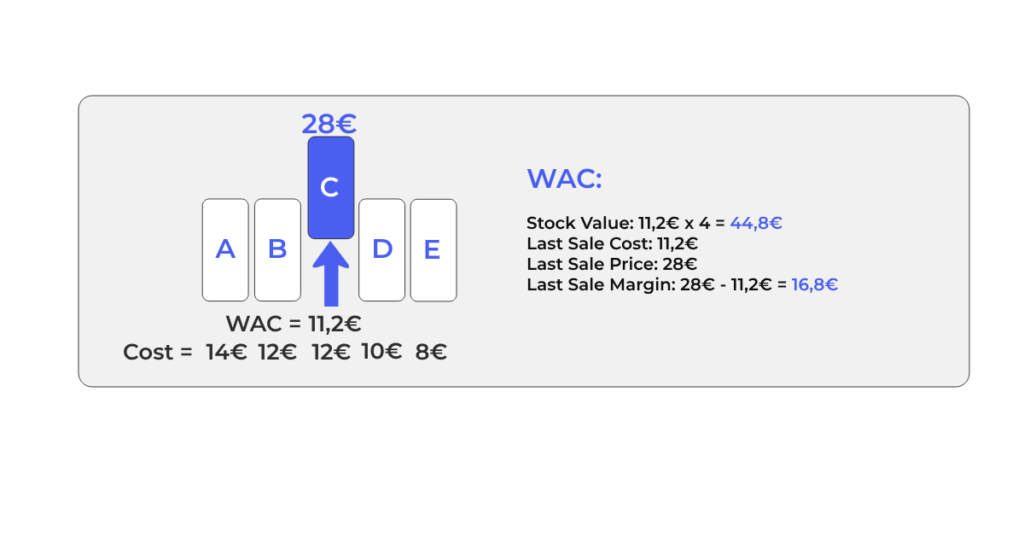

Coste medio ponderado (CMP)

Aparte del FIFO y el LIFO, hay otro método que merece la pena mencionar: el Coste Medio Ponderado (CMP). Este método calcula el coste medio de todos los artículos del inventario y se utiliza para determinar el coste de las mercancías vendidas y el valor final del inventario. La WAC es beneficiosa para las empresas en las que las unidades individuales son indistinguibles unas de otras, como el combustible o los cereales.

Elegir el método adecuado

Elegir entre FIFO, LIFO y WAC depende de varios factores, como el tipo de productos que vendas, la ubicación de tu empresa y tus objetivos financieros. Por ejemplo, si se encuentra en un país que se adhiere a las NIIF, LIFO no será una opción. Del mismo modo, si la gestión de la tesorería es su prioridad, es crucial comprender cómo afecta cada método a las obligaciones fiscales.

Métodos de valoración de existencias y tu empresa

Aplicar el método correcto de valoración de existencias no es sólo una cuestión de cumplimiento normativo; es una decisión estratégica que repercute en tu rentabilidad y planificación financiera. Para las empresas minoristas, elegir entre FIFO, LIFO y WAC puede influir en la forma de gestionar el inventario, planificar los impuestos y evaluar su salud financiera.

Herramientas para calcular el valor de las acciones

Una de las grandes ventajas del método WAC es su sencillez. También es agnóstico a la volatilidad de los precios y le permite tener una foto bastante realista de sus márgenes. El único inconveniente es que, si no dispone de una herramienta que le ayude, puede resultar tedioso tener que recalcular constantemente el WAC de sus productos en función de cada nueva compra.

Cada vez que realices una compra deberás recalcular el precio de coste de todas tus existencias. Sumando el precio ponderado de los nuevos productos al de los productos de su almacén y dividiéndolo por el número total de unidades.

Para ello necesitarás tener un buen control de inventario y un sistema que haga este cálculo automático cada vez que hagas una compra para que cuando hagas una venta puedas saber exactamente cuáles son tus márgenes. Recuerda que tu contable necesita conocer el valor de tu inventario mes a mes para conocer la salud de tu empresa, por lo que no basta con hacer recuento de inventario cada cierto tiempo. Hay que tener un control constante.

Stockagile puede ayudarle a automatizar estos procesos, así que no dudes en solicitar una demostración gratuita.

Repercusiones en la información financiera

La valoración del inventario afecta directamente al coste de las mercancías vendidas, un componente esencial de tu cuenta de resultados. Un COGS más alto puede disminuir su beneficio bruto, lo cual, bajo LIFO durante periodos inflacionistas, puede ser beneficioso a efectos fiscales. Sin embargo, puede que no presented la imagen más saludable de tu empresa a los inversores o prestamistas, que a menudo prefieren la visión más estable que ofrecen el FIFO o el WAC.

Planificación fiscal estratégica

La elección del método de cálculo del coste de las existencias puede ser una herramienta poderosa en la planificación fiscal estratégica. El sistema FIFO suele dar lugar a un aumento de los impuestos debido al incremento de los beneficios, mientras que el sistema LIFO puede reducir la base imponible cuando los precios suben. Comprender estas implicaciones puede ayudarlte a planificar tu estrategia financiera con mayor eficacia.

Aplicaciones reales y limitaciones

Aunque FIFO y LIFO proporcionan marcos para la contabilidad de inventarios, la aplicación en el mundo real requiere un enfoque matizado. Las condiciones del mercado, los tipos de existencias y los objetivos de la empresa influyen a la hora de determinar el método más ventajoso. Además, los requisitos reglamentarios y los cambios en las normas contables pueden influir aún más en tu elección.

Conclusión: La ventaja estratégica de dominar los sistemas FIFO y LIFO

La contabilidad FIFO y LIFO son algo más que métodos para calcular el coste de inventario; son herramientas estratégicas que pueden influir en el panorama financiero de su empresa. Si comprendes y aplicas estos métodos de forma eficaz, podrás tomar decisiones informadas que optimicen la rentabilidad, gestionen los impuestos de forma eficiente y alineen tus prácticas de inventario con tus objetivos empresariales. Recuerda que la mejor opción depende de diversos factores, como las circunstancias específicas de tu empresa y las condiciones del mercado. Al navegar por las complejidades de la valoración de inventarios, considera cómo se alinea cada método con tu estrategia financiera para asegurarte de que tomas la decisión más beneficiosa para tu negocio.

Sumergirse en la contabilidad de inventarios revela un mundo de posibilidades estratégicas. Independientemente de que elijas FIFO, LIFO o WAC, la clave está en alinear tu método con tus objetivos empresariales y las realidades del mercado. Este viaje puede haber comenzado con curiosidad, pero termina con una ventaja estratégica que puede elevar tu negocio a nuevas alturas.